“金融+人工智能”寻求最优解

人工智能在金融业的应用一直备受关注。近日,由清华大学经济管理学院、度小满等机构联合编写的《2024年金融业生成式人工智能应用报告》发布。《报告》认为,生成式人工智能技术在金融业中的应用尚处于技术探索和试点应用的并行期,预计1年至2年内首批大模型增强的金融机构会进入成熟应用期,3年后将会带动金融业生成式人工智能规模化应用。

记者采访发现,从当前人工智能的发展状况来看,要想在金融业规模化应用上取得实质成果仍面临诸多挑战。首先面临的是风险问题。中国人民银行近年来已先后印发《人工智能算法金融应用评价规范》和《人工智能算法金融应用信息披露指南》,对人工智能在金融领域应用所面临的风险进行深入分析,并提供相应的指导,对人工智能算法在金融领域应用过程中的信息披露原则、信息披露形式和信息披露内容等要素进行了指导;针对当前人工智能技术应用存在的算法黑箱、算法同质化、模型缺陷等潜在风险问题,建立了人工智能金融应用算法评价框架,系统化地提出基本要求、评价方法和判定准则等。

除了风险问题,成本也是目前制约人工智能发展的因素之一。2023年11月,一家市场机构联合京东云发布的《金融行业先进AI存力报告》提到,人工智能大模型落地的成本问题是业界关注重点。千亿级别参数、动辄以月来计算的训练周期,对应到存储环节意味着巨大的成本,因此人工智能若想在更大范围内应用,仍有很强的降本增效需求。

2023年,国内金融领域人工智能大模型遍地开花,一度上演“百模大战”。进入2024年,“百模大战”的热度正逐渐减退,不少企业难以持续投入大量资金。有业内人士分析,未来在金融领域真正能坚持做人工智能大模型的厂商或许不超过10家。作为数据密集型行业,金融业积极拥抱人工智能,在数字化创新方面相较于很多行业都走在前列。然而,即使拥有充足的数据训练人工智能,很多金融机构仍因高昂的成本望而却步。另外,金融业在追求科技金融的同时,想要兼顾绿色金融的发展目标也面临挑战。

从理论上来说,数据规模越大,人工智能所展现的能力越强。现实中,对于绝大多数金融机构而言,盲目追求人工智能技术的全覆盖应用并非最优解。相反,聚焦于某一特定的业务场景,从小规模起步,选择合适的人工智能模型进行应用,这样的策略能更好地发挥中小金融机构的灵活性。光大银行相关技术人员对记者表示,人工智能在金融领域的应用还是要以人为本,要为金融业务带来实质性的帮助和提升。

-

“金融+人工智能”寻求最优解

人工智能在金融业的应用一直备受关注。近日,由清华大学经济管理学院、度小满等机构联合编写的《2024年金融业生成式人工智能应用报告》发布。《报告》认为,生成式人工···

-

自研AI数字底盘!吉利汽车成功完成全球首个无人驾驶漂移

导读:据介绍,汽车无人驾驶漂移是吉利Al数字底盘技术的重要组成部分,集中展示了吉利在Al大模型、数字底盘、智能驾驶等多领域技术的跨域融合能力。 3月27日消息,···

-

借力AI 工业软件闪耀“国货之光”

新中式风潮正劲,国货迎来焕发新机的“黄金时代”。培育国货“潮品”作为促消费的重要抓手写入今年《政府工作报告》。 从衣食住行到高科技产品,“国货之光”在数字···

-

2023年日本工业机器人订单减少四分之一,中国市场低迷为主因?

2023年的特点是全球经济增长放缓。近日,日本机器人协会宣布:2023年,日本工业机器人订单同比减少24.3%,为7237亿日元(约等于350亿人民币)。(下文···

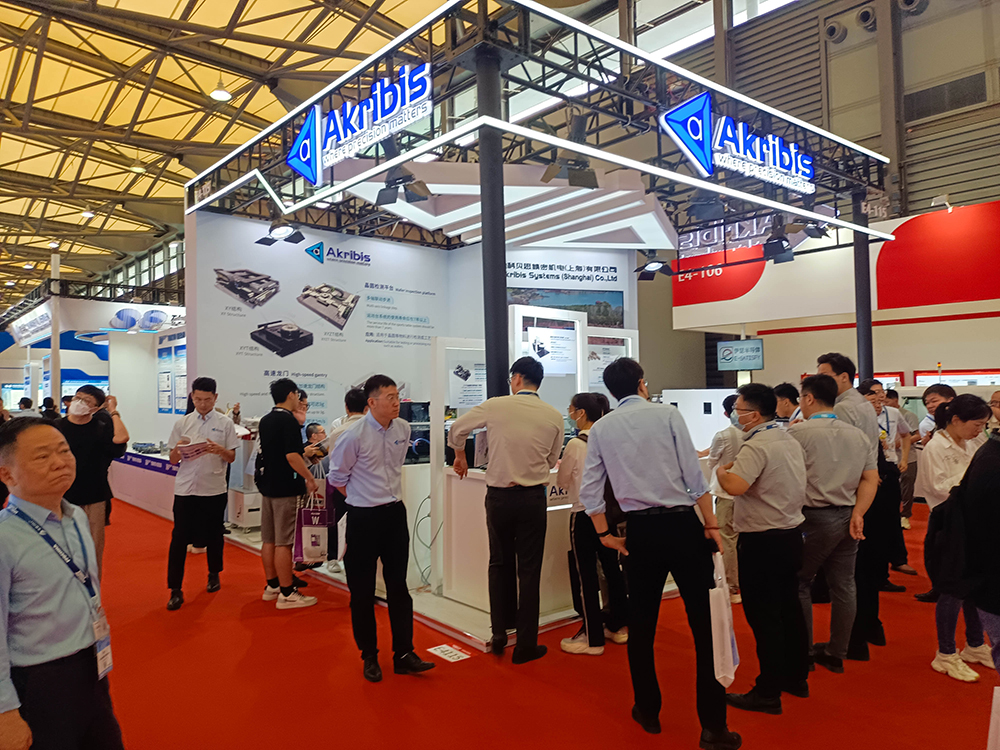

参展地址:中国国际展览中心朝阳馆

第十三届北京国际机器人展会

第十三届北京国际机器人展会